Prowadzisz działalność gospodarczą? W takim razie musisz się rozliczać z urzędem skarbowym ze swoich przychodów, co oznacza, że nie unikniesz księgowości.

To, że nie sprzedajesz w tradycyjnym modelu, nie wiąże się jednak z tym, że musisz spodziewać się jakichś udziwnień czy utrudnień ze strony urzędu skarbowego. Księgowość w dropshippingu nie różni się od tej, z którą mamy do czynienia w przypadku zwykłej sprzedaży internetowej.

Dowiedz się, jak poprawnie księgować dropshipping i jakie narzędzia mogą Ci ten proces ułatwić.

Spis treści artykułu

Jak działa prowadzenie sprzedaży w dropshippingu?

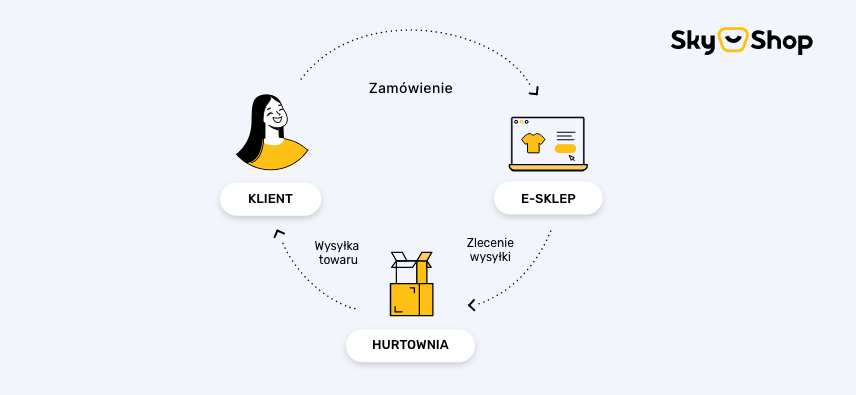

Dropshipping to model logistyczny, w którym sprzedaż towarów odbywa się we własnym imieniu, ale jednocześnie zakłada ścisłą współpracę z hurtowniami, które zajmują się magazynowaniem, pakowaniem i wysyłką zamówień.

Jak to działa krok po kroku?

- Uruchamiasz sklep lub konto na Allegro, gdzie wystawiasz produkty z hurtowni dropshippingowych.

- Klient składa zamówienie.

- Hurtownia kompletuje zamówienie i zajmuje się wysyłką towarów.

- Wystawiasz klientowi dowód zakupu i zajmujesz się jego obsługą.

To zdecydowanie najłatwiejszy sposób na prowadzenie sprzedaży online, który nie wymaga ponoszenia żadnego ryzyka finansowego.

Co musisz wiedzieć o księgowości w dropshippingu?

Księgowanie to szereg działań, w których chodzi o to, by poprawnie rozliczać się z urzędem skarbowym. Wymaga to podjęcia kilku ważnych decyzji na początku prowadzenia sklepu internetowego czy innej formy sprzedaży internetowej, a następnie konsekwentnego odprowadzania podatków.

Co składa się na proces księgowości w dropshippingu? O jakie aspekty musisz zadbać, by wszystko przebiegało zgodnie z prawem?

- Wybór formy prowadzenia działalności gospodarczej i opodatkowania.

- Znalezienie biura księgowego lub podjęcie decyzji o samodzielnym rozliczaniu się urzędem skarbowym.

- Sumienne wystawianie faktur klientom i ich gromadzenie.

- Comiesięczne rozliczanie się z urzędem skarbowym.

Jak księgować dropshipping?

Księgowanie i rozliczanie dropshippingu przebiega dokładnie tak samo jak w przypadku każdej innej sprzedaży internetowej. Czyli jak?

- Co miesiąc (lub co kwartał) podsumowujesz poniesione koszty oraz uzyskany dochód. W praktyce polega to najczęściej po prostu na przesyłaniu faktur kupna i sprzedaży do wybranego przez Ciebie biura rachunkowego.

- Na podstawie tych danych Twój księgowy/a obliczy dla Ciebie zaliczkę na podatek.

- Twoim zadaniem będzie następnie przelanie odpowiedniej sumy na konto urzędu skarbowego.

Dodatkowo, raz w roku konieczne jest sporządzenie rocznego zeznania podatkowego.

Możesz to wszystko oczywiście zrobić samodzielnie. Sky-Shop posiada integrację z wieloma systemami księgowymi, które Ci to ułatwią. Mowa tu np. o wFirma czy iFirma. Miej jednak na uwadze, że dzięki współpracy z biurem rachunkowym eliminujesz ryzyko pomyłek i oszczędzasz sporo czasu, który możesz poświęcić np. na rozwój swojego biznesu.

Jak rozliczać dropshipping? Czyli podatek dochodowy

To, ile podatku odprowadzisz co miesiąc do urzędu skarbowego, zależy od wybranej przez Ciebie formy opodatkowania. Realnie masz do wyboru 2 opcje rozliczenia z fikusem:

- Skala podatkowa (zasady ogólne). W tym wypadku zapłacisz 12% podatku do dochodów w wysokości 120 tysięcy złotych. Po przekroczeniu tego progu, zapłacisz 32% – jednak tylko od nadwyżki (zarobków powyżej 120 tysięcy).

- Podatek liniowy. To opcja dla tych, którzy na dropshippingu zarabiają więcej. Podatek liniowy to stała stawka – 19%. Czy jest jakiś haczyk? Tak – nie obowiązuje tu kwota wolna od podatku (30 tysięcy w przypadku zasad ogólnych) i różnego rodzaju ulgi podatkowe (np. na dziecko).

Teoretycznie możesz rozliczać się jeszcze na podstawie ryczałtu, który kusi niską stawką – to tylko 8,5% w przypadku sprzedaży przez Internet w modelu pośrednictwa. Nie jest to jednak opłacalne rozwiązanie z tego względu, że w dropshippingu ponosisz liczne koszty. A najważniejszą zasadą ryczałtu jest to, że koszty nie obniżają przychodu. Innymi słowy, nie mają one żadnego znaczenia przy obliczaniu wysokości podatku.

👉 Dowiedz się więcej o podatkach w sprzedaży internetowej.

Dropshipping a VAT

Planujesz księgowość w dropshippingu? W takim razie prawdopodobnie zastanawiasz się nad kwestią podatku VAT.

Większość sprzedawców internetowych może bowiem skorzystać ze zwolnienia z tego podatku. Pod warunkiem, że nie przekraczasz limitu przychodu wynoszącego 200 tysięcy złotych i nie sprzedajesz produktów wyłączonych ze zwolnienia.

👉 Dowiedz się więcej: Dropshipping a zwolnienie z VAT

Nie jest to jednak najlepsze rozwiązanie w przypadku dropshippingu. Dlaczego?

Podatnicy VAT mają obowiązek wystawiać faktury, prowadzić ewidencję sprzedaży i zakupów oraz składać deklaracje podatkowe. Mają również prawo do odliczenia podatku naliczonego od podatku należnego, co oznacza, że mogą odliczyć kwotę podatku zapłaconego przy zakupie towarów i usług związanych z prowadzoną działalnością gospodarczą.

Jak działa to w praktyce w dropshippingu? VAT nie jest dla Ciebie dodatkowym obciążeniem. Należny podatek oblicza się następująco:

- Sprzedajesz klientowi towar za 500 zł netto + 23% VAT, czyli łącznie 615 zł.

- Jego cena w hurtowni to 400 zł + VAT, czyli 492 zł brutto. Tyle musisz zapłacić.

- W praktyce oznacza to, że do Urzędu Skarbowego musisz odprowadzić tylko różnicę, czyli – 23 zł VAT.

Większość hurtowni to czynni podatnicy VAT! Oznacza to, że będziesz musiał płacić VAT za ich towary. Jeżeli nie będziesz płatnikiem VAT, nie będzie to więc dla Ciebie opłacalne. Tak samo działa to w przypadku wszystkich innych kosztów uzyskania przychodu – czyli np. wydatków związanych z oprogramowaniem, wyposażeniem biura czy marketingiem.

W dowolnym momencie możesz zmienić decyzję co do opłacania podatku VAT.

👉 Dowiedz się więcej: VAT w sprzedaży internetowej

Składka zdrowotna i ZUS

W Polsce każdy przedsiębiorca, a więc także sprzedawcy działający w dropshippingu, musi opłacać składki na ubezpieczenie społeczne i zdrowotne.

Ile wynoszą w 2024 roku? Zacznijmy od składek ZUS:

- Łącznie składki ZUS to 1600,32 zł.

- Łącznie składki ZUS bez dobrowolnego ubezpieczenia chorobowego wynoszą 1485,31 zł.

Warto jednak zdawać sobie sprawę, że przez pierwsze 6 miesięcy działalności płacisz tylko składkę zdrowotną, a przez kolejne dwa lata ZUS w preferencyjnej wysokości, który wynosi:

- 402,65 zł,

- a bez ubeczpieczenia chorobowego 371,47 zł.

Pora na składki zdrowotne. Te wynoszą:

- 9% od dochodu uzyskanego w miesiącu poprzednim w przypadku skali podatkowej.

- 4,9% od dochodu uzyskanego w miesiącu poprzednim w przypadku podatku liniowego.

Księgowość w Sky-Shop

Jako sprzedawca (również w dropshippingu) musisz wystawiać swoim klientom dowody sprzedaży, czyli najczęściej faktury. Przypominimy, że w dropshippingu odpowiadasz za to Ty – nie hurtownie.

Do tego nie potrzebujesz jednak ani wsparcia biura rachunkowego ani dodatkowego oprogramowania. Jeżeli korzystasz ze Sky-Shop, bez problemu wystawisz:

- faktury sprzedaży,

- faktury korekty,

- faktury proformy,

- rachunki bez VAT.

Wszystko z poziomu panelu administracyjnego. Funkcja jest dostępna bez żadnych dodatkowych opłat w każdym pakiecie abonamentowym.

Co ważne, w zdecydowanej większości przypadków nie potrzebujesz również kasy fiskalnej. W sprzedaży wysyłkowej wystawianie standardowych paragonów jest obowiązkowe tylko w nielicznych przypadkach.

👉 Poznaj Sky-Shop Faktury!

Księgowość w dropshippingu a działalność nierejestrowana

Wiele osób, które dopiero rozpoczyna sprzedaż internetową, nie chce od razu zakładać firmy. Wybiera wtedy rozwiązanie, jakim jest działalność nierejestrowana.

Dowiedz się więcej o sprzedaży w ramach działalności nierejestrowanej:

Jak wygląda jej księgowanie?

Jest to maksymalnie uproszczone. Działalność nierejestrowaną rozliczasz raz raz do roku, składając roczne zeznanie podatkowe – PIT-36. Znajdziesz tam dodatkową rubrykę “Działalność nierejestrowana”, gdzie podajesz przychody, koszty i uzyskany dochód. Pamiętaj tylko, by w trakcie roku skrupulatnie je zapisywać.

Prowadzenie działalności nierejestrowanej nie zwalnia Cię oczywiście z obowiązku wystawiania dokumentów sprzedaży. Rachunki bez VAT bez problemu utworzysz w panelu Sky-Shop.

👉 Stale kontroluj również swoje przychody. Pamiętaj, że musisz zarejestrować firmę, gdy przekroczysz limit, który w 2024 roku wynosi 3181.5 zł brutto miesięcznie.

—

Chcesz rozpocząć sprzedaż w dropshippingu? Postaw na oprogramowanie, które ułatwi Ci ją w każdym aspekcie! Przetestuj wszystkie funkcje platformy Sky-Shop (również te księgowe) za darmo i bez żadnych zobowiązań!