Rozliczanie dropshippingu pozostaje dla wielu osób kwestią niejasną. Największe wątpliwości powstają z powodu rozbieżności w samym rozumieniu tego pojęcia. Podatki w dropshippingu określanego jako prowadzenie zakupu i sprzedaży w imieniu własnym, a nie pośrednictwa handlowego, odbywa się na zasadach ogólnych zawartych w art. 14 ust. 1c ustawy o podatku dochodowym.

Co warto wiedzieć o kwestiach podatkowych w dropshippingu? Jakie obowiązki wynikają z prowadzenia sprzedaży w tym modelu?

- Podatek dochodowy w dropshippingu naliczany jest tak samo jak w przypadku innych form sprzedaży internetowej.

- Jako sprzedawca kupujesz towary od hurtowni i sprzedajesz je klientom, musisz więc gromadzić dowody zakupu i sprzedaży asortymentu.

- W dropshippingu nie musisz mieć kasy fiskalnej.

Spis treści artykułu

Na czym polega sprzedaż w modelu dropshipping?

E-commerce daje wiele możliwości zarabiania. Nie musisz mieć nawet kontaktu z oferowanymi towarami, by czerpać zyski z ich sprzedaży.

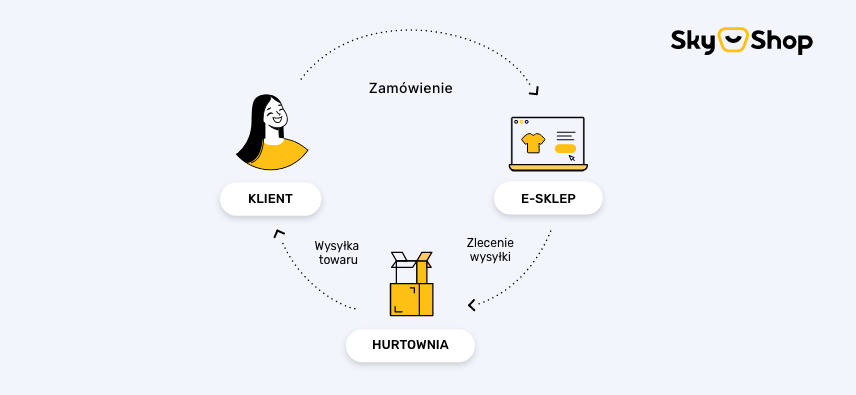

Dropshipping to model sprzedaży, który opiera się na ścisłej współpracy z hurtowniami. To one zajmują się magazynowaniem, pakowaniem i wysyłką produktów.

Schemat jest prosty:

- Kupujący składa i opłaca zamówienie w Twoim sklepie lub na Allegro.

- Hurtownia odpowiada za proces kompletowania i dostawy towaru.

- Jako właściciel sklepu internetowego odpowiadasz za obsługę klienta i pozostajesz w kontakcie z kupującym. Oficjalnie prowadzisz sprzedaż we własnym imieniu.

Dowiedz się więcej 👇

Jak rozliczać dropshipping? Dostępne formy opodatkowania

Jeżeli będziesz zarabiać na dropshippingu, nie unikniesz płacenia podatków. Plus jest taki, że to Ty wybierasz formę opodatkowania. Realnie masz do wyboru trzy opcje rozliczenia podatku dochodowego od osób fizycznych:

1. Skala podatkowa (zasady ogólne)

To najbardziej popularna forma rozliczenia z fiskusem – korzystają z niej wszystkie osoby zatrudnione na umowach o pracę i współpracujące w oparciu o umowy zlecenia czy o dzieło. Możesz ją wybrać również, jeżeli zamierzasz prowadzić działalność gospodarczą w dropshippingu.

Podatek wynosi w tym przypadku:

- 12% do 120 000 zł,

- 32% powyżej 120 000 zł. Co ważne, wyższa stawka obowiązuje tylko dla nadwyżki.

Od czasów wprowadzenia tzw. polskiego ładu warto osobno powiedzieć także o wysokości składki zdrowotnej, która jest różna dla każdej metody opodatkowania. W przypadku zasad ogólnych wynosi ona 9% podstawy wymiaru składki, którym jest dochód z działalności.

Jakie korzyści dla podatników wiążą się z wyborem opodatkowania na zasadach ogólnych?

- Należny podatek pomniejsza się o koszty jego uzyskania.

- Możesz korzystać z kwoty wolnej od podatku (30 000 zł).

- Możliwość wspólnego rozliczania się z małżonkiem.

- Możliwość korzystania z ulg (np. na dziecko).

A wady? Największą z nich jest wysoka stawka podatku po przekroczeniu 120 tysięcy złotych. W połączeniu z dość wysoką składką zdrowotną opłaty są więc wysokie. Jeżeli zarabiasz np. 150 tysięcy rocznie, dobrym pomysłem może okazać się wybór innej formy opodatkowania.

2. Podatek liniowy

Podatek liniowy cechuje stała wysokość opodatkowania, która wynosi 19% – niezależnie od Twoich dochodów. Podobnie jak w przypadku zasad ogólnych, rozliczając się na podstawie podatku liniowego, możesz odliczać koszty uzyskania przychodu.

Składka zdrowotna wynosi 4,9% dochodu.

Jak się domyślasz, wybór tej formy opodatkowania wiąże się także z pewnymi ograniczeniami:

- Nie ma kwoty wolnej od podatku.

- Nie możesz korzystać z ulg, dostępnych w przypadku zasad ogólnych.

- Nie rozliczysz się wspólnie z małżonkiem.

3. Dropshipping a ryczałt

Ryczałt kusi wielu przedsiębiorców niskimi stawkami opodatkowania. Rzeczywiście, dla wielu przedsiębiorców jest to zdecydowanie najbardziej opłacalna forma rozliczania się z fiskusem. Nie jest tak jednak w przypadku dropshippingu.

Zacznijmy jednak od liczb. Stawka ryczałtu dla dropshippingu wynosi 8,5%.

Wysokość składki zdrowotnej to z kolei 9% podstawy jej wymiaru, a wymiar wynosi:

- 60% przeciętnego wynagrodzenia według GUS przy rocznych przychodach nieprzekraczających 60 tys. zł,

- 100% przeciętnego wynagrodzenia według GUS przy rocznych przychodach w przedziale w przedziale od 60 tys. zł do 300 tys. zł,

- 180% przeciętnego wynagrodzenia według GUS przy rocznych przychodach przekraczających 300 tys. zł.

Dlaczego zatem nie zawsze jest to opłacalna opcja? Ryczałt nie uwzględnia bowiem kosztów uzyskania przychodu. Oznacza to, że wydatki firmowe nie obniżą wysokości podatku, którą musisz odprowadzić do urzędu skarbowego.

W przypadku dropshippingu nie jest to więc najlepsze rozwiązanie. Wynika to z tego, że nie sprzedajesz swoich produktów – a kupujesz je od hurtowni. Każdy taki zakup to koszt uzyskania przychodu, którego rozliczając się na ryczałcie nie uwzględnisz.

👉 Przeczytaj więcej o ryczałcie w sprzedaży online.

Pamiętaj jednak, że jeżeli masz jakiekolwiek wątpliwości, najlepiej skonsultować je doradcą podatkowym.

👉 Dowiedz się więcej na temat podatków w sprzedaży internetowej.

ZUS a dropshipping

Kolejną opłatą, z którą musisz się liczyć, uruchamiając działalność gospodarczą są składki ZUS. Ich wysokość w podstawowym wymiarze w 2024 roku przedstawia się następująco:

- Przez pierwsze pół roku możesz korzystać ze zniżki, dzięki której nie opłacasz ZUS-u – płacisz tylko składkę zdrowotną.

- Przez kolejne dwa lata możesz opłacać składkę preferencyjną, która wynosi obecnie 371,47 zł miesięcznie.

- Pełna stawka ZUS, którą zapłacisz po 2,5 roku prowadzenia działalności, wynosi 1485,31 zł (bez składki zdrowotnej i ubezpieczenia chorobowego).

Do tego musisz doliczyć także składki zdrowotne, o których pisaliśmy powyżej. One także trafiają na konto Zakładu Ubezpieczeń Społecznych.

Dropshipping a VAT

Istnieje jeszcze jeden podatek, z którym musisz się liczyć, sprzedając w dropshippingu. Mowa oczywiście o VAT, którego standardowa stawka wynosi 23%.

Dla formalności wspomnimy, że jeżeli generujesz przychody niższe niż 200 tysięcy złotych w ciągu roku, możesz skorzystać ze zwolnienia z VAT-u. W dropshippingu nie jest to jednak opłacalne rozwiązanie.

👉 Sprawdź szczegóły: Dropshipping a VAT

Jak księgować sprzedaż w dropshippingu?

Rozliczając dropshipping każdorazowo musisz wziąć pod uwagę poniesione koszty i uzyskiwany dochód. W rezultacie interesuje Cię comiesięczne zsumowanie faktur kupna od hurtowni uwzględniających cenę netto + VAT oraz zsumowanie faktur sprzedaży dla klientów obejmujących cenę netto towaru + VAT dla nich określony.

Jeśli jesteś płatnikiem VAT, Twoje rozliczenie będzie przebiegało w następujący sposób:

- sumujesz wartość netto wszystkich faktur kupna, które wystawiła dla Ciebie hurtownia,

- sumujesz wartość VAT wyróżnioną na fakturach z hurtowni,

- sumujesz wartość netto wszystkich faktur sprzedaży, które wystawiłeś dla klientów Twojego sklepu,

- sumujesz wartość VAT widniejącą na fakturach dla klientów.

- VAT, który wpłacasz do Urzędu Skarbowego to: VAT z faktur dla klientów – VAT z faktur, które wystawiła dla Ciebie hurtownia.

Przeanalizujmy płacenie VAT w dropshippingu na przykładzie:

Sprzedajesz wyroby objęte VATem w wysokości 23%. Suma wydatków na zakupy w hurtowni wyniosła 3690 zł brutto, w tym:

- 3000 zł netto,

- 690 zł VAT – jest to VAT naliczony, który opłacasz podczas kupowania produktów.

Swoim klientom sprzedałeś produkty za 6150 zł brutto, w tym:

- 5000 zł netto,

- 1150 zł VAT – jest to VAT należny, który obowiązuje podczas sprzedaży towarów klientom.

Kwota, którą należy odprowadzić do Urzędu Skarbowego jest różnicą pomiędzy VATem należnym i naliczonym, a więc: 1150 zł – 690 zł = 460 zł. W tym miesiącu jesteś zobowiązany do opłaty w wysokości 460 zł.

Podczas rozliczania dropshippingu nie można zapominać o tym, że przychód powstaje w momencie wpłynięcia pieniędzy na konto sklepu internetowego lub w momencie wystawienia faktury VAT za wybrany towar – w zależności od tego, która z czynności nastąpiła wcześniej. Nieprawidłowe zakwalifikowanie poszczególnych transakcji będzie prowadziło do nieprawidłowości w comiesięcznej dokumentacji.

Dropshipping a kasa fiskalna

Jako że dropshipping jest jedynie modelem logistycznym, który cieszy się dużym uznaniem wśród osób oferujących sprzedaż wysyłkową, osoby go prowadzące nie muszą wystawiać paragonów. Choć na co dzień sklep internetowy nie musi posiadać kasy fiskalnej, istnieją towary, które będą wymagały ewidencjonowania w tej formie.

A co z paragonem w dropshippingu? To proste, jako dowód zakupu możesz wystawić fakturę, która zostanie wysłana do klienta drogą mailową. Jest to najlepsze z możliwych rozwiązań z uwagi na drogę, jaką przebywa przesyłka. W związku z tym, że produkt zostaje wysłany z hurtowni, nie masz możliwości włożenia do pudełka z produktem wydrukowanego u Ciebie paragonu. Zyskujesz więc dwukrotnie – wystawiając klientom faktury zmniejszasz biurokrację, a także nie musisz głowić się nad sposobem dostarczenia do nich paragonów.

Działalność nierejestrowana w dropshippingu

Nie chcesz od razu rejestrować firmy? Martwisz się biurokracją i formalnościami? Możesz uruchomić sprzedaż w dropshippingu w ramach działalności nierejestrowanej.

Nie musisz zakładać firmy, jeśli Twoje miesięczne przychody nie przekraczają 75% pensji minimalnej brutto – czyli aktualnie 3181.5 zł. Dopiero po przekroczeniu tego progu musisz zarejestrować działalność.

👉 Musisz jednak liczyć się z tym, że większość hurtowni nie współpracuje z osobami fizycznymi. Bez firmy prowadzenie dropshippingu może być więc utrudnione. Jej założenie nie jest jednak skomplikowane – a początkowe opłaty są niskie.

Dowiedz się, jak łatwo możesz założyć własną firmę.